发布日期:2023-12-20 作者: 铸造能力

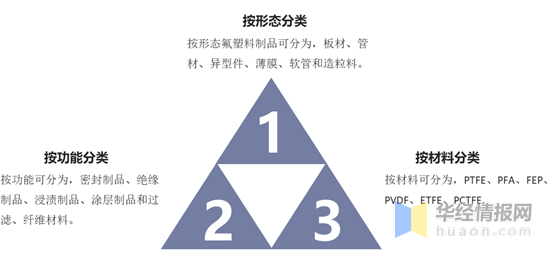

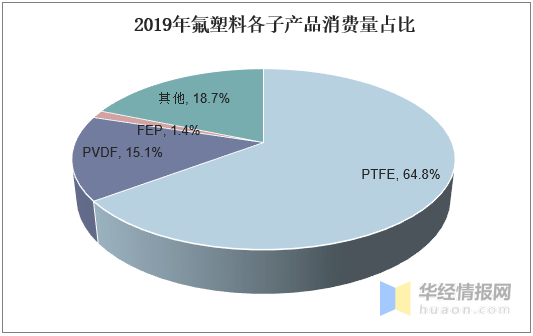

氟塑料是分子结构中含有氟原子的一类塑料。氟塑料制品是采用氟塑料为主要的组成原材料加工而成的塑料制品。氟塑料制品种类众多,可依据形态、功能和材料方面的差异进行分类。其中,PTFE是目前应用最广泛的氟塑料制品,占整体市场的60%以上。

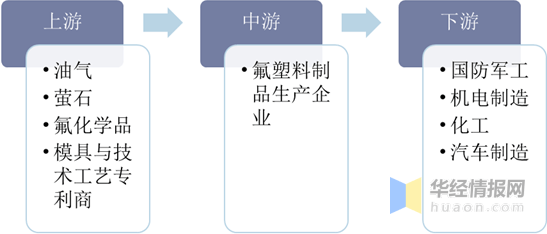

中国氟塑料制品行业产业链分为三个环节。产业链上游参与主体为原油、萤石、氟化学品原料供应企业和模具与技术工艺专利商等;产业链中游参与主体是氟塑料制品生产企业;产业链下游主要涉及纺织品及国防军工、机电制造、化工、汽车制造等终端应用领域。

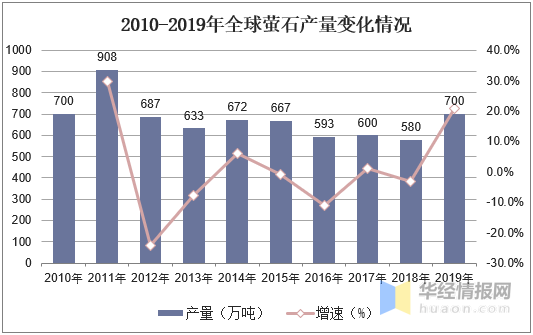

萤石是生产氟塑料及制品重要的初级矿产原料之一,其丰富的氟元素为氟化工产业链提供基本的材料支持。在全球氟化工加快速度进行发展的背景下,萤石成为较稀缺的矿产资源,受到全球瞩目。据美国地质勘探局(USGS)多个方面数据显示, 2018年全球萤石产量为580万吨,较上年减少20万吨,2019年全球萤石产量有所增加,达700万吨,同比增长20.69%。墨西哥、中国、南非、蒙古等共11国是全球主要的萤石生产国。

尽管中国萤石资源丰富,但是目前可开采储量并不富裕。2019年我国的萤石产量为400万吨,近十年占世界总产量的占比都在50%以上。我国萤石储量为世界第二,而产量居世界第一。2019年,中国萤石储采比仅为11,远低于全球中等水准,11国中仅高于摩洛哥(储采比为3)。因此,中国萤石供应端需要承担较大压力。

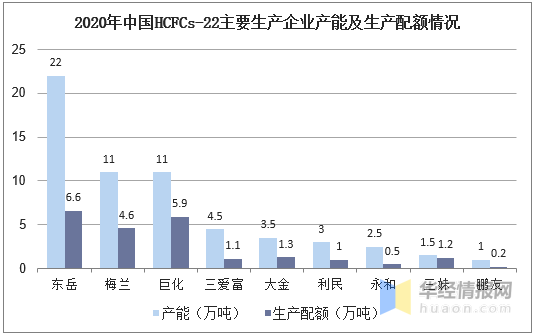

HCFCs是继萤石、氢氟酸下游,用于生产氟塑料及制品的关键原材料。中国对于HCFCs族生产、销售和使用受到环保部的严格管控。自2015年始,中国逐步开始淘汰HCFC-22,生产配额从2013年的30.8万吨逐年递减至2020年22.4万吨,累计下降27.3%。按照《蒙特利尔协议书》规定,直至2040年,全球将完全淘汰HCFCs的使用。预计,未来中国HCFC-22生产配额将进一步下降,且市场将进一步向规模化与产业链配套完整的生产企业集中。

相关报告:华经产业研究院发布的《2020-2025年中国氟塑料制品行业未来市场发展的潜力预测及投资战略研究报告》

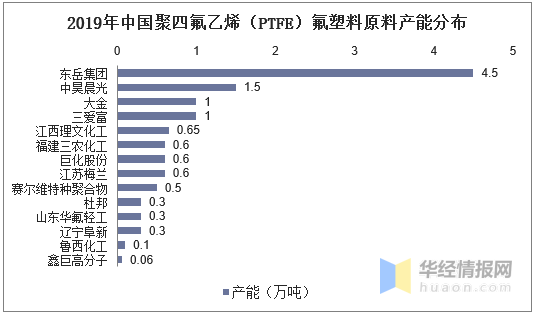

受工艺技术限制,中国氟塑料原料供应呈现较高的集中度。以目前消费量最大、应用领域最广的聚四氟乙烯(PTFE)计,2019年中国境内12家主要生产企业产能共计12万吨。其中,市场占比达72%。东岳集团、中昊晨光、大金、三爱富等行业有突出贡献的公司在规模和技术专利等方面在行业中呈现较大头部优势。中国本土企业的加快速度进行发展,大幅度的提高氟塑料原料供应的国产化率。2019年,日本大金和美国杜邦2家外资生产企业产能占比仅为15%。

氟塑料制品行业因下游需求众多且分散,导致中游呈现较为分散的市场格局。氟塑料制品行业中游涉及细致划分领域广泛,包括压缩机密封件、阀门密封件、绝缘体及其组配件和造粒料等。受限于行业整体规模较小,各自领域市场较小、鲜有规模性有突出贡献的公司出现。

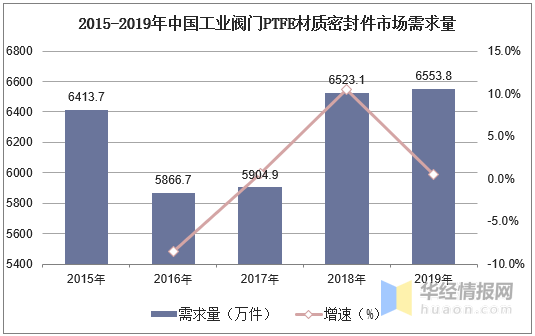

工业阀门密封件的市场需求量与工业阀门行业总产量息息相关,其材质最重要的包含金属、石墨、橡胶、以聚四氟乙烯为主的工程塑料等。2015年,中国工业阀门PTFE材质的密封件市场需求量6413.7万件;2016年,中国工业阀门产量受国际原油价格下降的影响而下降,其PTFE材质的密封件需求量也较上年下降8.5%。2018年,PTFE材质的密封件市场需求量又随工业阀门产量的回升而上升,增长率10.5%。2015至2019年间,工业阀门PTFE材质的密封件年均复合增长率为0.5%。

压缩机按照其工作介质的不同大致上可以分为空气压缩机和制冷压缩机,前者大多数都用在压缩空气作以驱动其它动力机械或生产压缩气体,大范围的应用机械制造、化工、石油、冶金等行业;后者大多数都用在压缩制冷剂,常用于空调、冰箱等制冷设备。其密封件按照材质可大致上可以分为金属类、橡胶类、以PTFE为主的工程塑料类等,且市场需求量与压缩机产量紧密关联。2019年,以PTFE为材质的压缩机密封件市场需求量达到56812.9万件,其2015年至2019年间的年均复合增长率为10%。

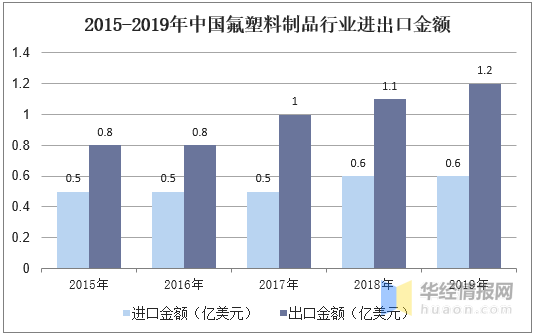

“十三五”规划期间,氟塑料制品产量大幅度上升。萤石、氢氟酸等原料的稳定供应与产品的质量的广受认可一同推动氟塑料制品进出口金额的提升。截至2019年底,中国氟塑料制品进口金额达到0.6亿美元,出口金额达1.2亿美元2015年至2019年期间,年均复合增长率为分别为4.7%和11.5%。新冠肺炎疫情事件的发生将对氟塑料制品进出口贸易产生某些特定的程度的影响,但就长期而言氟塑料制品进出口贸易总额与贸易顺差有望随技术水平的提升与规模化发展,呈现稳定的增长态势。

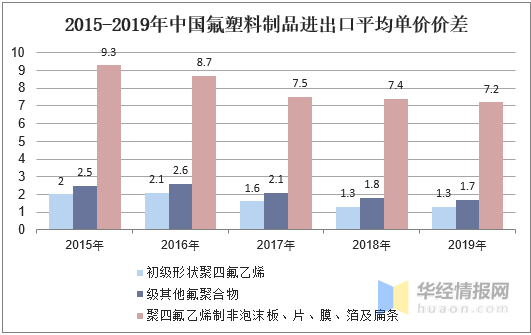

尽管中国氟塑料制品生产能力近年来实现快速地增长,带动进口金额的稳步增加。然而,具体产品尤其是高端产品较国外在技术指标、产品附加值方面仍存在差距,呈现进口依赖。2019年,中国氟塑料制品同种类型的产品进口平均价格高于出口平均价格的0.3-6.2倍。2015年-2019年期间,中国氟塑料制品进口单价较出口单价溢价比例呈现逐渐收窄的趋势,预示中国氟塑料制品品质和价值正逐步受到全球消费者的认可,这将逐步推动中国氟塑料制品走向世界。

萤石、氢氟酸等原料的稳定供应与下游消费需求的增长一同推动氟塑料制品总产量的提升。截至2019年底,中国氟塑料制品总产量达到16.4万吨,2015年至2019年期间,年均复合增长率为6.2%。2020年,新型冠状病毒肺炎疫情事件的发生将对氟塑料制品下游消费产生负面影响,因而短期内将出现回落。从长久来看,氟塑料制品总产量有望随技术水平的提升与产品品种类型的丰富而衍生出新的消费需求增长。

未来3年,中国氟塑料制品产能将进一步增加,新增产能的释放将推动氟塑料制品产量的稳步增长,成为未来行业增长的核心推动力。中国氟塑料制品生产的基本工艺技术全球领先,新开发的全消光等差异化、高性能和高的附加价值氟塑料制品产品也将刺激下游消费需求增加。工业阀门、压缩机等机械制造对氟塑料制品需求的日益增加,是推动中国氟塑料制品行业发展的根本动力。在上述因素的影响下,预计未来5年,中国氟塑料制品产量将持续增长,于2024年达24.5万吨,期间年复合增长率8.4%。

随着中国政府推行汽车轻量化、“以塑代钢,以塑代木”等下游产业技术升级以及氟化工等其他化工行业的节能减排、智能化改造,对中国经济转型和产业升级至关重要。行业整体技术水平的提升是未来的发展目标,这在某种程度上预示着技术落后、生产规模较小的企业和生产装置将陆续淘汰。这一系列一系列政策,促进氟塑料制品行业的大力发展。

随着工业技术水平的发展与产业升级,人机一体化智能系统将成为氟塑料制品未来发展的重要趋势之一。中外氟塑料制品加工自动化水平存在很明显差异。以PTFE制品加工行业为例,美日欧等发达国家自动化生产比重达80%以上,而中国国内自动化生产比重约为5-10%。未来,随着塑料精密零配件加工工艺水平及要求将逐步提升,智能制造升级将成为未来行业发展的必然趋势。

氟塑料原料种类众多,并呈现逐渐扩大的增长趋势。就目前应用情况而言,PTFE、PVDF、FEP、PCTFE、PVF、ECTFE、PFA、ETFE、THV是氟塑料制品最常用的氟塑料原料。其中,PTFE消费占比为64.8%,明显高于其他氟塑料。此差异主要源于PTFE加工难度较低。然而,随着下游消费需求的扩大,产品性能更优异但加工难度更高的氟塑料材料慢慢地应用于其制品生产及下游消费场景之中。氟塑料制品耐磨和电绝缘性等优良性质正逐步为下游制造业的仪器设施生产所应用。

华经情报网隶属于华经产业研究院,专注大中华区产业经济情报及研究,目前主要提供的产品和服务包括传统及新兴行业研究、商业计划书、可行性研究、市场调查与研究、专题报告、定制报告等。涵盖文化体育、物流旅游、健康养老、生物医药、能源化工、装备制造、汽车电子等领域,还深入研究智慧城市、智慧生活、智慧制造、新能源、新材料、新消费、新金融、人工智能、“互联网+”等新兴领域。返回搜狐,查看更加多